|

第一章 總則 第一條 為規范實物期權評估行為,保護資產評估當事人合法權益和公共利益,根據《資產評估基本準則》制定本指導意見。 第二條 本指導意見所稱實物期權,是指附著于企業整體資產或者單項資產上的非人為設計的選擇權,即指現實中存在的發展或者增長機會、收縮或者退出機會等。相應企業或者資產的實際控制人在未來可以執行這種選擇權,并且預期通過執行這種選擇權能帶來經濟利益。 第三條 本指導意見所稱實物期權評估,是指資產評估機構及其資產評估專業人員遵守法律、行政法規和資產評估準則,根據委托對評估基準日特定目的下附著于企業整體資產或者單項資產上的實物期權進行識別、評定、估算,并出具資產評估報告的專業服務行為。 第四條 企業整體資產或者單項資產可能會附帶一種或者多種實物期權。當資產中附帶的實物期權經初步判斷其價值可以忽視時,可以不評估該實物期權的價值。 第五條 執行涉及實物期權評估的業務,應當遵守本指導意見。 第二章 基本遵循 第六條 執行涉及實物期權評估的業務,應當掌握期權定價理論知識,具備實物期權評估的專業知識,具有實物期權評估的專業能力。 第七條 實物期權的價值依附于相應資產,資產評估專業人員進行實物期權價值評估,應當根據評估目的和評估對象的具體情況選擇恰當的價值類型。 第八條 執行涉及實物期權評估的業務,應當堅持獨立、客觀、公正的原則,盡可能獲取充分、可靠的信息,并基于信息進行審慎分析、估算和形成專業意見。 第九條 執行涉及實物期權評估的業務,應當合理使用評估假設和限制條件,理解并恰當運用期權價值評估的程序和方法,形成評估結論。 第十條 需要評估實物期權時,應當在資產評估委托合同中予以明確。委托人或者被評估單位應當提供實物期權評估的相關資料,并對資料的真實性、完整性、合法性負責。 第三章 評估對象 第十一條 執行涉及實物期權評估的業務涉及的實物期權主要包括增長期權和退出期權等。 第十二條 增長期權是指在現有基礎上增加投資或者資產,從而可以擴大業務規模或者擴展經營范圍的期權。 第十三條 退出期權是指在前景不好的情況下,可以按照合理價格部分或者全部變現資產,或者低成本地改變資產用途,從而收縮業務規模或者范圍以至退出經營的期權。 第四章 操作要求 第十四條 資產評估專業人員評估實物期權,應當按照識別期權、判斷條件、估計參數、估算價值四個步驟進行。 第十五條 資產評估專業人員評估企業整體或者單項資產附帶的實物期權,應當全面了解有關資產的情況以及資產未來使用前景和機會,識別不可忽視的實物期權,明確實物期權的標的資產、期權種類、行權價格、行權期限等。 第十六條 執行涉及實物期權評估的業務,應當根據有關參數所需信息的可獲取性和可靠性,判斷是否具備評估條件。不具備實物期權評估條件時,應當終止實物期權評估。 第十七條 實物期權評估中的參數通常包括標的資產的評估基準日價值、波動率、行權價格、行權期限和無風險收益率等。 標的資產即實物期權所對應的基礎資產。增長期權是買方期權,其標的資產是當前資產帶來的潛在業務或者項目;退出期權是賣方期權,其標的資產是實物期權所依附的當前資產。 波動率是指預期標的資產收益率的標準差。波動率可以通過類比風險相近資產的波動率確定,也可以根據標的資產以往價格相對變動情況估計出歷史波動率,再根據未來風險變化情況進行調整確定。 行權價格是指實物期權行權時,買進或者賣出標的資產支付或者獲得的金額。增長期權的行權價格是形成標的資產所需要的投資金額。退出期權的行權價格是標的資產在未來行權時間可以賣出的價格,或者在可以轉換用途情況下,標的資產在行權時間的價值。 行權期限是指評估基準日至實物期權行權時間之間的時間長度。實物期權通常沒有準確的行權期限,可以按照預計的最佳行權時間估計行權期限。 無風險收益率是指不存在違約風險的收益率,可以參照剩余期限與實物期權行權期限相同或者相近的國債到期收益率確定。 第十八條 執行涉及實物期權評估的業務,應當根據實物期權的類型,選擇適當的期權定價模型,常用的期權定價模型包括布萊克-舒爾斯模型、二項樹模型等。對測算出的實物期權價值,應當進行必要的合理性檢驗。 第五章 披露要求 第十九條 執行有關資產評估業務涉及實物期權評估,應當在資產評估報告中予以披露。 第二十條 資產評估專業人員編制涉及實物期權評估的資產評估報告,除了符合《資產評估執業準則——資產評估報告》的披露要求外,還應當披露實物期權的種類、標的資產、行權期限、選擇的評估方法和模型,以及實物期權評估結論等。 第二十一條 執行涉及實物期權評估的業務,應當在資產評估報告中對實物期權的或有資產屬性給予必要的提醒。 第六章 附則 第二十二條 本指導意見自2017年10月1日起施行。中國資產評估協會于2011年12月30日發布的《關于印發〈實物期權評估指導意見(試行)〉的通知》(中評協〔2011〕229號)同時廢止。 附:1.常見的實物期權(供參考) 2.常用的期權定價模型(供參考) 3.評估結論的合理性檢驗(供參考)

附1 常見的實物期權 (供參考) 對實物期權可以從不同角度進行分類。資產評估專業人員在執行資產評估業務時,可能涉及到的實物期權主要包括增長期權和退出期權等。 增長期權是在現有基礎上增加投資和資產,從而擴大業務規模或者擴展經營范圍的期權。常見的增長期權包括實業項目進行追加投資的期權,分階段投資或者戰略進入下一個階段的期權,利用原有有形和無形資產擴大經營規模或者增加新產品、新業務的期權,文化藝術品以及影視作品開發實物衍生產品或者演繹作品的期權等。 退出期權指在前景不好的情況下,可以按照合理價格即沒有明顯損失地部分或者全部變賣資產,或者低成本地改變資產用途,從而收縮業務規模或者范圍以至退出經營的期權。常見的退出期權包括房地產類資產按接近或者超過購置成本的價格轉讓,制造業中的通用設備根據業務前景而改變用途,股權投資約定退出條款等形成的期權。 現實中的企業整體與單項資產可能附帶一些實物期權。實物期權的價值評估較為復雜,為平衡評估工作量與評估結論的準確性和穩健性,應當從可能發現的實物期權中選出不可忽視的實物期權加以評估。 不可忽視的實物期權可以根據實物期權的重要性和相互關系進行分析判斷。 實物期權的重要性可以根據以下標準進行評價: (1)標的資產范圍或者價值越大越重要。如評估企業價值時,以企業價值為標的資產的實物期權比以某個業務部門為標的資產的實物期權更為重要。 (2)實物期權執行的可能性越大越重要。在其他條件相同的情況下,實值實物期權比虛值實物期權重要;實物期權的實值越深越重要;實物期權的期限越近越重要;標的資產擁有方具備的執行實物期權的資源越充足越重要。 執行實物期權的資源多種多樣,增長實物期權最重要的資源是對相應業務的壟斷權,包括來自于政府或者市場的特許權、來自于技術專利的獨占權,以及長期的買賣或者合作關系、產品或者業務預定合同等。 實物期權的相互關系可以根據以下標準進行評價: (1)多個實物期權之間有互斥關系或者替代關系,即選擇執行了其中一個實物期權,其他實物期權就不能或者不必要執行,則應當選擇其中最重要的實物期權。 (2)多個實物期權之間有互補關系,則根據執行的可能性都選或者都不選為評估對象。有互補關系的實物期權常見的是各種可能的機會之間有戰略協同性的期權。 (3)多個實物期權之間有因果關系或者前后關系,則根據執行的可能性只選在前或者為因的實物期權進行評估。

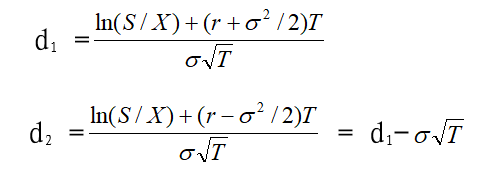

附2 常用的期權定價模型 (供參考) 評估實物期權的價值可以選擇和應用多種期權定價方法或者模型。到目前為止,理論上合理、應用上方便的模型主要有布萊克-舒爾斯模型(Black-Scholes Model)和二項樹模型(Binomial Model)等。 1.布萊克-舒爾斯模型及其應用 布萊克-舒爾斯模型,也稱為布萊克-舒爾斯-默頓模型(Black-Scholes-Merton Model),針對無紅利流量情況下歐式期權的價值評估,考慮了標的資產評估基準日價值(S)及其波動率(s)、期權行權價格(X)、行權期限(T)、無風險收益率(r)五大因素以確定期權價值。模型形式為: 買方期權價值C0 = SN(d1)-Xe-rTN(d2) 賣方期權價值P0 = Xe-rTN(-d2)-SN(-d1) 其中,C0和P0分別代表歐式買方期權和賣方期權的價值;e-rT代表連續復利下的現值系數;N(d1) 和 N(d2)分別表示在標準正態分布下,變量小于d1和d2時的累計概率。d1和d2的取值如下:

選擇布萊克-舒爾斯模型估算實物期權價值的步驟如下: 第一步,估計有關參數數據。 第二步,計算d1和d2。 第三步,求解N(d1)和N(d2)。 第四步,計算買方期權或者賣方期權的價值。 2.二項樹模型及其應用 二項樹模型可以用于計算歐式期權價值,也可以在一定程度上計算美式期權的價值。一期二項樹和兩期二項樹的期權價值模型分別為: f = e-rT[pfu+(1-p)fd] f = e-2rt[p2fuu+2p(1-p)fud+(1-p)2fdd] 其中,f代表買方期權或者賣方期權的價值,T代表期權行權期限,t代表每期的時間長度。p 被稱為假概率,在模型中的數學地位相當于標的資產價格在一期中上升的概率;相應地,(1-p) 相當于標的資產價格在一期中下降的概率。p一般不需要經過專門估計,而是可以依據其他參數計算出來,這也是它被稱為假概率的原因。u、d分別代表標的資產價值一次上升后為原來的倍數和一次下降后為原來的倍數。fu、fuu分別代表標的資產價值一次和兩次上升后期權的價值;fd、fdd分別代表標的資產價值一次和兩次下降后期權的價值。fud代表標的資產價值一次上升和一次下降后期權的價值。 在多期二項樹下可以通過判斷在各期末實物期權提前執行的必要性倒推計算各期末實物期權的價值,從而可以計算美式實物期權的評估基準日價值。 u、d、p的取值可以根據實際情況進行專門估計,也可以根據公式計算確定。計算u、d、p的最簡單公式如下:

在應用二項樹模型時,可以根據需要將期權的行權期限劃分為任意多個變化期,從而可以增加在期權到期時標的資產價值及對應的期權價值的可能值。一般而言,劃分的期數越多,評估結論越精確。在實物期權的評估中,由于基礎數據的估計不可能很準確,通過增加期數提高評估結論的準確性意義不大。從實際評估效果考慮,建議一般采用一期或者兩期二項樹模型即可。 選擇二項樹模型估算實物期權價值的步驟如下: 第一步,計算u、d和p。 第二步,計算到期實物期權的各種可能值,如一期二項樹下為fu 和fd;兩期二項樹下為fuu、fud和fdd。 第三步,計算實物期權到期的期望價值,如一期二項樹下為pfu + (1-p)fd;兩期二項樹下為p2fuu + 2p(1-p)fud + (1-p)2fdd。 第四步,按無風險收益率折現上述期望價值,得出實物期權的評估基準日價值。 3.評估模型的選擇 布萊克-舒爾斯模型和二項樹模型都可以用于計算買方期權和賣方期權的價值。布萊克-舒爾斯模型針對歐式期權的定價,是連續時間下的期權定價模型;二項樹模型是離散時間下的期權定價模型,理論上對于歐式期權和美式期權都適用,但多數情況下應用不很方便。美式期權和歐式期權都只有一次執行機會。在其他條件相同的情況下,美式期權價值不會超過對應的歐式期權很多。當標的資產在期權行權期限內沒有紅利流量的情況下,美式買方期權和歐式買方期權價值完全相同。在期權行權期限內有紅利流量的情況下,應用布萊克-舒爾斯模型評估可能會在一定程度上低估期權的價值,可以考慮采用針對紅利的布萊克-舒爾斯模型的變形來評估。 在極限意義上(即每期時間為無限短的情況下),布萊克-舒爾斯模型和二項樹模型的評估結論相同。在估算實物期權價值時,可以根據參數估計和計算方便的原則,選擇采用布萊克-舒爾斯模型或者二項樹模型。 4.有關評估參數的估計 評估實物期權所需的參數通常包括標的資產評估基準日價值(S)及其波動率(s)、行權價格(X)、行權期限(T)以及無風險收益率(r)等。 標的資產即實物期權所對應的基礎資產。增長期權的標的資產是當前資產帶來的潛在業務或者項目;退出期權的標的資產是實物期權所依附的當前資產。在估算實物期權價值時,標的資產的評估基準日價值可以根據成本法、收益法等適當的方法進行評估,但應當明確標的資產的評估價值中沒有包含資產中的實物期權價值。 波動率是指預期標的資產收益率的標準差,即標的資產在期權行權期限內無紅利流量的情況下,其價值相對變動的標準差。可以通過類比風險相近資產的波動率確定,也可以根據資產以往價格相對變動情況確定歷史波動率,再根據未來風險變化情況進行調整確定。 行權價格是指執行實物期權時,買進或者賣出相應資產所支付或者獲得的金額。增長期權的行權價格是形成標的資產投資所需要的金額;退出期權的行權價格是標的資產在未來行權時間可以賣出的價格,或者在可以轉換用途情況下,標的資產在行權時間的價值。 行權期限是指評估基準日至實物期權行權時間之間的時間長度。實物期權通常沒有準確的行權期限,可以按照預計的最佳行權時間估計行權期限。通常可以根據穩健原則通過適當低估行權期限而減少其估計難度。 無風險收益率是指不存在違約風險的收益率,可以參照剩余期限與實物期權行權期限相同或者相近的國債到期收益率確定。

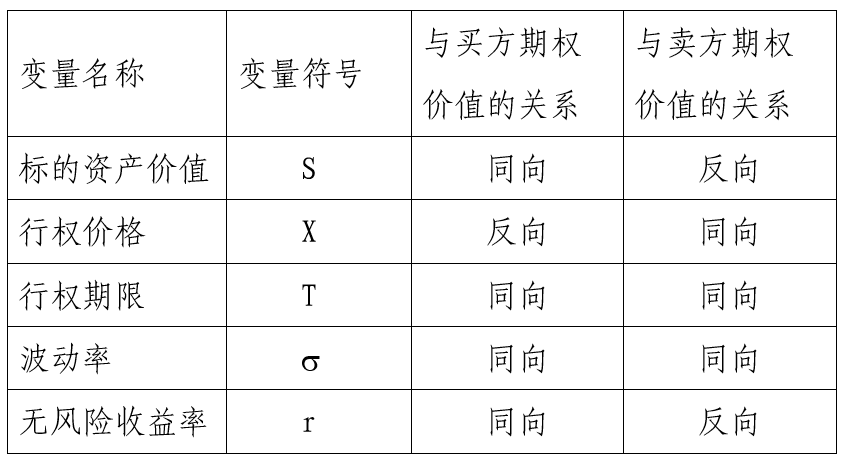

附3 評估結論的合理性檢驗 (供參考) 實物期權價值評估較為復雜,為確保評估結論的合理性,建議根據下表中的基本變量關系對評估結論進行合理性檢驗,防止出現方向性錯誤。 評估結論合理性檢驗表

上一篇:資產評估執業準則——資產評估報···

下一篇:投資性房地產評估指導意見(中評···

|